El nacimiento de la economía como ciencia se remonta a finales del siglo xviii, cuando Adam Smith escribió La riqueza de las naciones, obra que inauguró lo que se conoce como período clásico de la teoría económica. La idea principal que subyace en el texto de Smith es que la economía tiende por sí sola al equilibrio sin necesidad de intervención o regulación por parte del Estado, lo que se conoce como laissez faire, laissez passer (‘dejar hacer, dejar pasar’). Esta teoría defiende la libre competencia, ya que los agentes económicos privados, al buscar satisfacer sus propios intereses, logran incrementar el bien común gracias a la «mano invisible» del mercado, que se encarga de asignar los recursos eficientemente para responder a las necesidades de los consumidores.

Tras esta, se formularon diversas teorías económicas, como las del marxismo, la escuela neoclásica o la escuela keynesiana, entre otras. La principal figura del marxismo es Karl Marx, y su obra El capital, donde expone la continua lucha de clases entre capitalistas y asalariados, es fundamental. Su teoría del valor-trabajo se basa en que el valor de los productos viene determinado por la cantidad de trabajo que se incorpora a la producción, y que solo una mínima parte de dicho valor es la que llega a los trabajadores en forma de salario. De este modo, la implementación de sistemas de producción de bienes y servicios intensivos en capital llevaría a la concentración de este en unas pocas manos y provocaría una revolución social que culminaría con la implantación de un sistema comunista.

La escuela neoclásica, surgida a mediados del siglo xix, afirma que para determinar el valor de los bienes hay que fijarse en el consumidor y no en el esfuerzo que se realiza en la producción, de manera que son aspectos psicológicos como el deseo subjetivo o el entusiasmo instantáneo los que determinan el precio mediante el juego de la oferta y la demanda.

Por el contrario, a finales del siglo xix, la escuela keynesiana, con John Maynard Keynes, y su obra Teoría general de la ocupación, el interés y el dinero, a la cabeza, se aleja del pensamiento económico clásico y neoclásico y aboga por la intervención del Estado en la actividad económica, ya que el mercado no es perfecto y su funcionamiento tiene fallos. Keynes propuso una fórmula a través de la cual la política económica puede actuar como una herramienta clave para combatir los dos problemas más graves de cualquier país, que son el desempleo y la inflación. Así, Keynes se convirtió en el precursor del sistema de economía mixta y del Estado del bienestar.

Cada escuela de pensamiento económico intenta aportar una idea principal y un nuevo método de análisis para estudiar la economía en su conjunto y a los individuos en particular. Por lo tanto, cada corriente económica surge porque la anterior no da respuesta a todos los interrogantes. Al final, de lo que se trata es de entender el comportamiento humano para prevenir problemas económicos y buscar soluciones a los ya existentes. Con este objetivo, a comienzos de 1930, un grupo de economistas empezaron a investigar el comportamiento del consumidor en los mercados empleando modelos matemáticos. En lugar de explicar cómo deciden las personas y de qué modo funcionan los mercados, se centraron en crear modelos de decisiones basados en preferencias que, unidas de manera coherente, formarían lo que en economía se conoce como «función de utilidad», que no es otra cosa que una función en la que se mide el beneficio o la satisfacción que obtiene un consumidor al adquirir un producto.

La teoría de la utilidad esperada, planteada en el siglo xviii por el matemático holandés Daniel Bernoulli e incorporada a la economía a finales de la década de 1920 por John von Neumann y Oskar Morgenstern en la teoría de juegos y comportamiento económico, muestra que las personas tienen preferencias sobre el riesgo al tomar decisiones en situaciones de incertidumbre, eligiendo aquella opción cuya utilidad esperada sea la más alta. Por otro lado, en la década de 1950, el economista estadounidense Paul Samuelson desarrolló la teoría de la preferencia revelada, en la que se pueden extraer las preferencias del consumidor en base a su decisión final, como modo de estudiar empíricamente el comportamiento del consumidor. Por ejemplo, si una persona elige A frente a B, está demostrando que prefiere A y que dicha preferencia se mantendrá en todos los casos (axioma débil de preferencia revelada). Sin embargo, la preferencia también puede ser revelada indirectamente: si dicha persona se queda con B en lugar de con C, podemos deducir que preferirá A frente a C (axioma fuerte de preferencia revelada).

Por su parte, el economista estadounidense Harry Markowitz desarrolló, a finales del siglo xx, otra teoría clásica en el mundo de las finanzas: la teoría de la selección de carteras, según la cual el principal objetivo del inversor es la maximización del beneficio y la minimización del riesgo. La fuente de riesgo es la incertidumbre, pues existe una probabilidad de perder todo o parte de lo que se invierte debido a que no se puede saber con exactitud qué sucederá en el futuro. Esta teoría analiza el comportamiento del inversor que desea optimizar sus decisiones en los mercados de capitales teniendo en cuenta su tolerancia al riesgo, tolerancia que lo llevará en cada situación a optar por una determinada relación de «ganancia-riesgo» en función de sus preferencias personales.

Al final, lo que pretende la ciencia es crear modelos apropiados que ayuden a predecir el comportamiento humano. Persiguiendo este objetivo, en 1953, el economista estadounidense Milton Friedman escribió un ensayo titulado La metodología de la economía positiva, donde argumenta que no es necesario que los supuestos de partida sean acertados, sino que lo importante es el poder de predicción que alcancen. Esta forma de teorizar acabó extendiéndose a ámbitos aparentemente alejados de la economía, como el arte o la política, principalmente de la mano del economista estadounidense Gary Becker. Pero también dio licencia a los economistas para ignorar las evidencias que demostraban que había comportamientos no racionales en la toma de decisiones, por ejemplo, el incumplimiento de los preceptos de la teoría de la utilidad demostrado con la paradoja de Allais, planteada en el mismo año de 1953 por el economista Maurice Allais, o la de Ellsberg, fenómeno también conocido como la «teoría de la decisión» y formulada por Daniel Ellsberg en 1961. Veamos, por ejemplo, la de Allais. Para ilustrarla, vamos a tomar un caso propuesto por Daniel Kahneman.

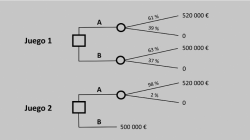

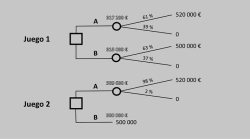

En el juego 1 nos encontramos frente a dos opciones, A y B, y debemos escoger una. Si elegimos la opción A, tenemos un 61% de probabilidades de ganar 520 000 euros y un 39% de irnos con las manos vacías. En cambio, si elegimos la opción B, las probabilidades de ganar aumentan hasta el 63%, pero ganaríamos un poco menos de dinero, 500 000 euros. Por el contrario, en el juego 2, la opción A muestra que nos encontramos con un 98% de probabilidades de ganar 520 000 euros, mientras que si elegimos la opción B ganaríamos de forma segura 500 000 euros. Según la teoría de la utilidad esperada, a la hora de decidir deberíamos multiplicar cada uno de los posibles resultados por sus correspondientes probabilidades dentro de cada opción y escoger aquella cuya utilidad esperada sea mayor (los resultados aparecen en blanco en el gráfico inferior de la figura 1). En el caso del juego 1, escogeríamos la opción A, porque 317 200 es mayor que 315 000. De esta forma, si la teoría de la utilidad esperada es correcta, en el juego 2 deberíamos quedarnos con la opción A por la misma razón (509 600 > 500 000). Sin embargo, cuando estamos en el juego 2, la mayoría de nosotros preferimos la opción B, que es la que mayor seguridad ofrece, en lugar de aquella cuya utilidad esperada es superior.

Figura 1: La paradoja de Allais. Versión simplificada del problema planteado por Allais (paradoja de Allais) que aparece en el libro de Daniel Kahneman Pensar rápido, pensar despacio, donde se demuestran la vulneración de la teoría de la utilidad esperada y los axiomas de elección racional (preferencias que contradicen el concepto de racionalidad) sobre los que se sustenta dicha teoría. En la imagen de arriba, podemos observar el árbol de decisión y en la de abajo, las utilidades esperadas de cada una de las opciones (números en blanco). Deberíamos elegir aquellas con mayor valor, es decir, la opción A en ambos juegos. Sin embargo, la experiencia nos demuestra que en el juego 2 se impone la garantía de beneficio seguro.

Allais demostró que vulneramos la teoría de la utilidad esperada al ser susceptibles de rendirnos al efecto de certeza; en otras palabras, estamos dispuestos a pagar mucho por la seguridad absoluta, que es llevarnos 500 000 de forma segura (tenemos una probabilidad del 100% en la opción B del juego 2). De modo que estaríamos, por consiguiente, actuando de manera no racional. Esto no implica que la teoría de la utilidad sea falsa, sino que solamente funciona bajo determinadas circunstancias.

Unos años más tarde, en 1958, el economista keynesiano James Tobin desarrolló desde una perspectiva innovadora el modelo de Markowitz, que establecía el conjunto de carteras que obtienen el retorno esperado más alto para un determinado nivel de riesgo asumido. Con su aportación, Tobin solucionó el problema de la composición óptima de la cartera de activos financieros, que todos conocemos con el modismo de «no pongas todos los huevos en la misma cesta». La teoría de la formación de carteras y del equilibrio en los mercados de capitales plantea que una persona que invierte una parte de su dinero en un activo libre de riesgo y otra parte en un activo o cartera con riesgo puede conseguir mayor rentabilidad cuando hay un riesgo determinado que si invierte todo su dinero en el activo o cartera con riesgo cuando hay ese mismo riesgo. Si coges una «cesta» sin riesgo y otra con riesgo, obtendrás más dinero que si solamente inviertes en una cesta con riesgo, porque, en este último caso, la probabilidad de perderlo todo es mayor. Para Tobin, un activo libre de riesgo es aquel cuyo rendimiento durante el período de inversión es conocido con certeza. De este modo, los agentes económicos toman sus decisiones a la hora de invertir basándose en sus percepciones del riesgo y su aversión al mismo, así como en los rendimientos esperados y la preferencia por la liquidez.

A pesar de lo mencionado anteriormente, conviene resaltar que las teorías financieras y los modelos racionalistas clásicos han resultado ser de gran utilidad para los analistas de mercados e inversores en general y, por supuesto, han servido de base para la generación de nuevos conocimientos financieros, y mantienen a día de hoy su vigencia. Su validez radica en que han demostrado tener un mejor comportamiento que los índices de referencia del mercado. Una de estas teorías es la de los mercados eficientes, desarrollada por el premio Nobel Eugene Fama, según la cual un mercado financiero es eficiente cuando los precios de sus valores reflejan toda la información disponible sobre estos, es decir, cuando todos los participantes en los mercados conocen toda la información, incluyendo las creencias y expectativas sobre su futuro valor. Esto hace que la teoría de los mercados eficientes sea una de las piezas clave del conjunto de las teorías de gestión de carteras, pues presupone que los inversores muestran un comportamiento financiero y bursátil racional y que, si en ocasiones no actúan de esta manera, se produce un desequilibrio en el precio, pero solo en un plazo corto, debido a acciones aleatorias de los gestores.