En primer lugar, conviene decir que las teorías financieras y los modelos racionalistas clásicos se han revelado de gran utilidad para los analistas de mercados e inversores en general. Han sido la base a partir de la que se ha generado nuevo conocimiento financiero y, por supuesto, mantienen toda su vigencia, sin haber pasado de moda. En la práctica, los bancos y entidades financieras siguen tomando sus decisiones aconsejados y guiándose por estas teorías financieras clásicas.

Las principales críticas, procedentes de la economía del comportamiento, se fundamentan en que las teorías financieras clásicas dan por sentado que todos los individuos y familias son lo suficientemente inteligentes para realizar cualquier cálculo necesario para determinar con exactitud cuánto vivirán y cuánta riqueza obtendrán hasta su muerte (suponiendo que toda la riqueza sea un bien fungible), independientemente de que esta sea en efectivo, como los ahorros para la jubilación, o en bienes de diversa índole (activos).

El deseo de ganar dinero que tienen las personas no ha cambiado con el paso del tiempo, pero nos hemos ido dando cuenta, poco a poco, de que nuestro comportamiento dista mucho de lo que sería racionalmente aceptable. Durante los últimos años, en las páginas de los periódicos se han ido sucediendo ejemplos de ello. La crisis de las compañías puntocom, la quiebra del gigante financiero Lehman Brothers, la recesión económica, etcétera, demuestran que es cuestionable que los inversores tengan un comportamiento racional. En concreto, en las últimas décadas, numerosas investigaciones realizadas desde distintas perspectivas han puesto de relieve el papel que las emociones han jugado y juegan en nuestras decisiones y en nuestro comportamiento, incidiendo en aspectos tales como el estado de ánimo, los sesgos emocionales o la sobreconfianza en la actividad empresarial, entre otros.

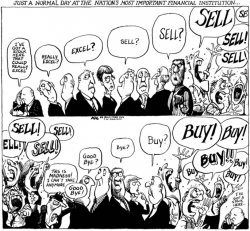

Suele decirse que una imagen vale más que mil palabras. Pues bien, esta idea está claramente plasmada en la siguiente viñeta del artista KAL, titulada Un día cualquiera en la institución financiera más importante del país…

Figura 22: ¿Todo controlado? La economía se mueve en torno a decisiones tomadas con gran confusión, precipitación, inseguridad y ruido ambiental. ¡Cuántas decisiones financieras pueden haberse tomado siguiendo la confusión emocional de good bye y buy! Ilustración de KAL.

Como bien se aprecia en la viñeta, a veces es imposible predecir lo que puede ocurrir en los mercados financieros y cómo les afectan los factores emocionales, las interpretaciones personales o los impulsos. En este ejemplo, el simple hecho de que alguien diga excel (‘sobresalir’ en español), que suena de forma muy similar a sell (‘vender’), y otra persona diga good bye (‘adiós’), cuya última palabra, bye, suena igual que buy, que significa ‘comprar’, puede provocar cambios en el comportamiento que se alejan de cualquier lógica financiera pero, sin embargo, se acercan a las teorías neuroeconómicas.

En definitiva, aunque no tenemos todos los porqués, estamos empezando a ver algunas de las cartas que se encuentran en el tablero de juego, y que nos están ayudando a dar explicaciones más científicas a nuestro comportamiento económico. Tal es el caso de las ideas apuntadas por Herbert Simon (premio Nobel de Economía de 1978). Simon afirma que, en esencia, los seres humanos tenemos un tiempo y una capacidad cerebral limitada, y por ello nos servimos de sencillas reglas generales, las heurísticas, para facilitar la toma de decisiones.

Simon destaca la complejidad del pensamiento humano y nuestra «racionalidad limitada», que nos hacen tomar decisiones parcialmente racionales, como explicación de la imposibilidad de predecir el comportamiento por medio de modelos abstractos fundamentados en lo que es racional. De ahí la importancia de proporcionar un marco coherente en el que estudiar la toma de decisiones.

Herbert Simon y la complejidad del comportamiento humano

En 1978, Herbert A. Simon recibió el premio Nobel de Economía por sus «investigaciones pioneras sobre el proceso de toma de decisiones en las organizaciones económicas».

En sus investigaciones trató de tener en cuenta las limitaciones en la capacidad de la gente para enfrentarse a una información incompleta y, en ocasiones, abrumadora.

Modificó la teoría económica clásica, que daba por sentado que los hombres de negocios poseen una información perfecta y están capacitados para efectuar cualquier tipo de cómputos complicados.

Frente a la hipótesis central de la economía clásica, según la cual la motivación del ser humano es exclusivamente la maximización del beneficio, hizo valer la complejidad del comportamiento humano considerando su «racionalidad limitada o incompleta».

Dos de sus expresiones han hecho fortuna: la «racionalidad limitada» y el «comportamiento satisfactorio», por el cual las personas no buscan la alternativa óptima, sino aquella suficientemente buena con la que conformarse.

A partir de estos postulados de Simon, en los últimos años hemos asistido al extraordinario desarrollo de una rama de la economía que se conoce como «economía del comportamiento», que tiene en cuenta factores sociales y emocionales, y que en definitiva pretende alcanzar un conocimiento más profundo del comportamiento humano. Uno de los especialistas en esta disciplina es Richard Thaler.

Thaler considera que el problema reside en los modelos económicos clásicos utilizados, que sustituyen a Homo sapiens por una criatura ficticia llamada Homo economicus, al que para abreviar llama Econs. Según Thaler, los economistas clásicos entienden que esos Econs «no tienen pasiones, sino que son fríos optimizadores, al estilo del señor Spock de Star Trek».

Thaler propugna un planteamiento más rico a la hora de llevar a cabo investigaciones económicas, que reconozca la existencia y la relevancia de los humanos y preste atención a esos «factores supuestamente irrelevantes».

El Premio Nobel de Economía concedido a Richard Thaler tiene mucho que ver con esos espíritus animales a los que aludía John Maynard Keynes, porque no todo es matemática, no todo es racionalidad, sino que, en muchas ocasiones, en realidad, los sentimientos y las emociones protagonizan las decisiones que tomamos en nuestra vida y, por supuesto, en el mundo económico.

Richard H. Thaler, integración de economía y psicología

Richard H. Thaler fue premio Nobel de Economía en 2017 por integrar la economía y la psicología, explorando cómo las limitaciones en el raciocinio, las preferencias sociales y la falta de autocontrol afectan a las decisiones individuales y a las tendencias del mercado.

Figura 23: Richard H. Thaler.

Su principal aportación científica ha sido la investigación de la psicología de la economía, en la que destaca su conocimiento dentro del campo de la economía conductual. Este planteamiento conductual permite incorporar a la economía un análisis más realista de cómo piensan y actúan las personas cuando están tomando decisiones económicas, lo que ayuda a diseñar las medidas e instituciones que puedan incrementar los beneficios para el conjunto de la sociedad.

El punto de partida de Thaler es considerar que las personas no nos comportamos la mayoría de las veces como predicen los modelos estadísticos y matemáticos. Esta manera de aproximarse a la economía difiere de la teoría tradicional, que asumía que las personas tenían buen acceso a la información y podían procesarla de forma correcta, algo que en ocasiones distaba mucho de la realidad.

En síntesis, Thaler parece enviarnos un mensaje claro: no solo importan los algoritmos o las matemáticas, sino que la subjetividad y las emociones también tienen una gran relevancia. Su teoría se nutre de las propuestas de Kahneman (premio Nobel de Economía de 2002) y Tversky.

Kahneman y Tversky: la teoría prospectiva

Figura 24: Daniel Kahneman (izquierda) y Amos Tversky (derecha)

Daniel Kahneman, premio Nobel de Economía de 2002, creó junto a Amos Tversky (fallecido en 1996) la teoría prospectiva o de las perspectivas. Esta teoría considera que los individuos toman decisiones, en ambientes de incertidumbre, que se apartan de los principios básicos de la probabilidad. Las personas tienen racionalidad limitada.

A las decisiones tomadas en estas condiciones las denominaron atajos heurísticos (caminos más cortos que se crean las personas como medio para facilitar sus respuestas sin demasiado esfuerzo cognitivo).

La teoría prospectiva permite describir cómo las personas toman decisiones en situaciones en las que deben decidir entre distintas alternativas.

El objetivo principal de esta teoría era romper con la idea tradicional de que una única teoría sobre el comportamiento humano podía ser a la vez normativa y descriptiva, concretamente, enfrentándose a la teoría de la toma de decisiones en condiciones de incertidumbre. La gente a menudo toma decisiones basadas en aproximaciones «a ojo», y no aplicando estrictos análisis racionales.

Estas nuevas hipótesis comportan ciertas ventajas respecto a las teorías clásicas financieras, porque añaden el comportamiento irracional de los individuos al rendimiento de los activos como una información crucial que es preciso tener en cuenta. Una vez que las nociones de psicología se han asentado en la economía del comportamiento, el estudio de las motivaciones irracionales ha ido ganando fuerza.

La economía del comportamiento proporciona datos más completos porque contempla tanto los factores normales racionales del mercado defendidos por las teorías clásicas como la irracionalidad de los mercados económicos. De hecho, algunos autores, Thaler entre ellos, consideran que la información que necesitan los mercados está contenida en la economía real y que responde a un grupo de resortes no solo económicos, sino fundamentalmente psicológicos.

Los estudios sobre los procesos psicológicos que intervienen en la toma de decisiones están demostrando que las personas, incluidos los profesionales, no se guían solo y preferentemente por la lógica de la probabilidad y la estadística, sino también por otros aspectos, como las motivaciones, los sueños y las esperanzas de los ciudadanos, que conforman la economía real.

Todo ello ha comenzado a brindar la oportunidad de emprender nuevos estudios basándose en la evidencia empírica recogida mediante herramientas científicas procedentes de las neurociencias.

Vea nuestro curso de Neuroeconomia

Teorías Financieras Clásicas Cuestionadas

- Hipótesis del Mercado Eficiente (HME):

- La HME, propuesta por Eugene Fama en los años 60, sostiene que los precios de los activos reflejan toda la información disponible y que los mercados siempre operan de manera eficiente, es decir, que no es posible obtener rendimientos superiores de manera consistente mediante el análisis de mercados.

- Sin embargo, la economía conductual y la neuroeconomía han demostrado que los mercados no siempre son perfectamente eficientes, ya que los inversores son propensos a sesgos cognitivos (como la aversión a las pérdidas o el exceso de confianza), que pueden llevar a la sobrevaloración o infravaloración de activos. Ejemplos claros son las burbujas especulativas y los crashes bursátiles, que muestran comportamientos colectivos irracionales.

- Modelo de Elección Racional:

- El modelo de elección racional asume que los individuos toman decisiones maximizando su utilidad, basadas en preferencias consistentes y un análisis de costo-beneficio. Este modelo es fundamental en la teoría de la utilidad esperada y en muchos de los enfoques tradicionales de finanzas.

- Los estudios en neuroeconomía han demostrado que las decisiones económicas no siempre siguen un proceso racional. El cerebro humano está influenciado por las emociones, los sesgos del pasado y la incertidumbre, lo que lleva a decisiones subóptimas, como invertir en opciones de alto riesgo o no diversificar adecuadamente.

- Teoría del Portafolio de Markowitz:

- La teoría moderna de portafolios, desarrollada por Harry Markowitz en 1952, propone que los inversores pueden construir una cartera de activos de tal forma que maximicen el retorno esperado para un nivel dado de riesgo, o minimicen el riesgo para un retorno esperado.

- Aunque sigue siendo influyente, ha sido cuestionada por investigaciones que muestran que los inversores rara vez se comportan de acuerdo con este enfoque. Muchos no diversifican sus inversiones de manera óptima y, en cambio, se ven influenciados por sesgos como la herd behavior (comportamiento de manada), que puede llevar a la compra de activos sobrevalorados.

- Teoría de las Finanzas Basada en Expectativas Racionales:

- Esta teoría sugiere que los actores del mercado forman expectativas sobre el futuro basadas en toda la información disponible y que ajustan sus decisiones en consecuencia. Se basa en la idea de que los mercados siempre corrigen cualquier ineficiencia o distorsión de forma rápida.

- Los críticos argumentan que los inversores suelen ser irracionales en sus expectativas y que las expectativas irracionales pueden conducir a ciclos de auge y caída. Esto se observó en la crisis financiera de 2008, donde muchos actores del mercado ignoraron los riesgos crecientes y asumieron que el mercado inmobiliario seguiría subiendo indefinidamente.

- La Ley de la Utilidad Marginal Decreciente:

- En economía, esta ley establece que el beneficio adicional de consumir una unidad más de un bien o servicio disminuye conforme se consumen más unidades.

- Sin embargo, investigaciones en neuroeconomía han demostrado que en decisiones de consumo o inversión, los individuos no siempre se comportan siguiendo esta lógica. El efecto de recompensa instantánea, estudiado en neurociencia, muestra que las personas a menudo priorizan gratificaciones inmediatas sobre beneficios futuros, lo que puede llevar a decisiones irracionales, como gastar en exceso o evitar el ahorro.

Contribuciones de la Neuroeconomía y Economía Conductual

La neuroeconomía y la economía conductual han jugado un papel central en cuestionar las teorías clásicas, proporcionando una comprensión más realista de cómo los humanos toman decisiones. Algunas contribuciones clave incluyen:

- Sesgos Cognitivos:

- Estudios de psicología y neurociencia han revelado una serie de sesgos que afectan la toma de decisiones. Ejemplos como el sesgo de anclaje, donde los individuos se basan demasiado en la primera información que reciben, o el sesgo de confirmación, donde buscan información que respalde sus creencias, han demostrado que las personas no siempre toman decisiones racionales o bien informadas.

- Teoría de la Perspectiva:

- Propuesta por Daniel Kahneman y Amos Tversky, esta teoría desafía la teoría de la utilidad esperada al mostrar que las personas valoran las pérdidas y las ganancias de manera diferente. Las pérdidas tienden a tener un impacto emocional mayor que las ganancias equivalentes, lo que lleva a una aversión al riesgo en ciertos contextos y a una toma excesiva de riesgos en otros.

- El Papel de las Emociones:

- Las investigaciones de neurociencia han demostrado que áreas del cerebro como la amígdala y el núcleo accumbens, responsables de procesar las emociones y las recompensas, influyen significativamente en las decisiones económicas. Los inversores, por ejemplo, pueden verse arrastrados por las emociones de euforiadurante una burbuja de mercado o de pánico durante una recesión, lo que lleva a decisiones impulsivas e irracionales.

- Limitaciones Cognitivas y Heurísticas:

- Los humanos no son computadoras perfectas que pueden procesar toda la información disponible de manera eficiente. En cambio, a menudo emplean heurísticas (atajos mentales) para simplificar la toma de decisiones. Si bien esto puede ser útil en muchos casos, también puede llevar a errores sistemáticos, como invertir demasiado en un solo activo o ignorar información importante.

Implicaciones Prácticas

El cuestionamiento de las teorías financieras clásicas tiene importantes implicaciones:

- Inversiones: La idea de que los mercados son totalmente eficientes ha sido debilitada, lo que sugiere que los inversores pueden encontrar oportunidades aprovechando las ineficiencias del mercado. Sin embargo, esto requiere un enfoque más cuidadoso y una mejor comprensión de los comportamientos irracionales.

- Educación Financiera: Las nuevas perspectivas sugieren la importancia de enseñar no solo los principios tradicionales de finanzas, sino también cómo los sesgos cognitivos y las emociones pueden afectar las decisiones de inversión, el ahorro y el consumo.

- Diseño de Políticas Públicas: Las políticas públicas pueden beneficiarse al tener en cuenta los comportamientos irracionales. Por ejemplo, políticas que promuevan el ahorro automático o que incentiven conductas financieras saludables son más efectivas que aquellas que asumen que las personas tomarán siempre decisiones racionales.