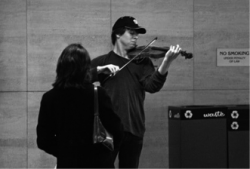

«Eran las 7:51 del viernes 12 de enero, en plena hora punta. En los siguientes 43 minutos, mientras el violinista tocaba seis piezas clásicas, pasaron por allí 1097 personas. La mayoría de ellas de camino al trabajo.» Con estas palabras comienza Gene Weingarten, redactor de The Washington Post, un artículo que publicó el 8 de abril de 2007 con el título «Pearls Before Breakfast: Can one of the nation’s great musicians cut through the fog of a D.C. rush hour? Let’s find out» (véase la figura 17).

El experimento, diseñado por él y con la complicidad del famoso violinista Joshua Bell, pretendía poner de manifiesto la importancia del contexto, la percepción de las personas y sus prioridades a la hora de tomar decisiones.Figura 17: La importancia del contexto. La fotografía de la izquierda retrata a Joshua Bell tocando el violín en la estación de L’Enfant Plaza, en Washington D.C., el 12 de enero de 2007 con motivo del experimento orquestado por Gene Weingarten, de The Washington Post. En la fotografía de la derecha aparece Joshua Bell en uno de los conciertos que dio en marzo de 2018 con la Academy of St Martin in the Fields. Esta segunda imagen muestra el «contexto o marco habitual» en el que se suele ver al violinista.

Supongamos que es viernes por la mañana y nos encontramos en el metro de camino al trabajo. En la entrada de la estación, vemos que hay un hombre joven con vaqueros, camiseta de manga larga y una gorra de béisbol tocando el violín. ¿Nos detendríamos a escuchar o seguiríamos nuestro camino? ¿Cambiaría nuestra decisión el hecho de que tocase muy bien? ¿Y si tocase muy mal? ¿Le daríamos dinero? Estas preguntas hallaron respuesta aquel 12 de enero de 2007 en la estación de L’Enfant Plaza, situada en el centro de Washington D.C.

Nadie lo sabía en ese momento, pero aquel violinista de la estación de L’Enfant Plaza no era un músico cualquiera. Como apunta Weingarten, se trataba de Joshua Bell, uno de los mejores violinistas del mundo, tocando algunas de las obras maestras más bellas jamás escritas, con uno de los violines más valiosos jamás construido (el Stradivarius Gibson ex-Huberman de 1713, que había pertenecido a Bronislaw Huberman y que Bell compró por 3,5 millones de dólares).

Tres días antes, en el Symphony Hall de Boston, los espectadores amantes de la música clásica habían pagado 100 dólares por unas localidades relativamente buenas con el único propósito de oírle tocar el violín.

A partir de esta información, ¿qué podríamos predecir que sucedió en la estación de metro?

En los primeros tres minutos, mientras Bell tocaba el Chaconne de Johann Sebastian Bach, no ocurrió nada. Durante ese tiempo pasaron 63 personas que no se percataron de nada. La número 64 únicamente volvió la cabeza hacia Bell, disminuyó el paso y, medio segundo después, continuó su camino. Transcurrido medio minuto más, llegó el primer donativo, un dólar. Sin embargo, hasta que no pasaron 6 minutos no se paró alguien a escuchar a Bell tocar el violín.

Al finalizar los 43 minutos de actuación, Bell solamente había logrado que 7 personas se parasen a disfrutar de su música, que en la funda de su Stradivarius reposasen 32 dólares, fruto de la generosidad de 27 personas, y que una persona lo reconociese. Un resultado muy alejado del vaticinado por Leonard Slatkin, en aquel momento director de la National Symphony Orchestra, que aventuró que se pararían a escucharle entre 75 y 100 personas, que lograría recaudar 150 dólares y que entre 35 y 40 personas reconocerían la calidad de lo que escuchaban y, por ende, del músico.

Weingarten demostró que Bell era «arte sin marco». Bueno, sin el marco adecuado. Por su parte, Bell afirmó: «Estoy sorprendido de la cantidad de gente que no me presta atención en absoluto, como si fuera invisible. Porque ¿sabes qué? ¡Estoy haciendo mucho ruido!».

Nos guste admitirlo o no, el contexto importa, y mucho.

Pero este no es el único ejemplo de la influencia del contexto. Aunque no con la misma finalidad con que Weingarten y Bell realizaron su experimento, Banksy, pseudónimo con el que se conoce al artista más representativo del street art (‘arte callejero’), decidió hacer algo parecido. Alejándose de las galerías de arte y de las subastas, pues como él confesó en una entrevista al Village Voice, «el éxito comercial es un fracaso para un grafitero», en 2013 se animó a poner un puesto callejero anónimo en Nueva York, concretamente en Central Park.

Tal como le sucedió a Bell, Banksy no logró su primera venta nada más abrir el puesto, a las once y cuarto de la mañana. Tuvo que esperar hasta las tres y media, hora en que una señora le compró dos obras, no sin haber negociado antes un cincuenta por ciento de descuento. Media hora más tarde, Banksy logró su segunda venta; esta vez la compradora era una mujer de Nueva Zelanda que adquirió dos lienzos. Finalmente, alrededor de las cinco y media de la tarde, un hombre de Chicago, alegando que necesitaba algo que colgar en la nueva casa que estaba decorando, le compró cuatro obras. A las seis, Banksy cerró el puesto con un total de 420 dólares en el bolsillo.

Curiosamente, la mujer de Nueva Zelanda que compró dos obras de Banksy en el puesto callejero comentó en una entrevista que cree que se trató de un experimento para demostrar el cinismo de las personas, confrontando el puesto callejero con el museo. La mujer afirmó: «Colócalo en una galería y el valor cambia, la percepción cambia y las personas cambian». Cabe decir que más tarde vendió las obras por un total de 200 000 dólares, aproximadamente. No está nada mal, teniendo en cuenta que las había comprado por 60 dólares cada una.

Este es otro caso que demuestra que el contexto o marco es importante. Pero puede darse también al revés. Unos años antes, Banksy, también en Nueva York, logró «colarse» en cuatro museos (Museo de Brooklyn, Metropolitan Museum of Art, Museo de Historia Natural y Museo de Arte Moderno) y colocar, junto a obras de arte millonarias, cuatro de sus creaciones sobre la guerra y el efecto del miedo al terrorismo. Mientras que en esta ocasión los visitantes se pararon a apreciar la obra de Banksy, los responsables de los museos tardaron unos días en darse cuenta de que de las paredes colgaban unas nuevas obras «sin autorización» para ser expuestas.

La belleza en una obra artística depende del ojo que la mira. No todas las personas apreciamos por igual el arte. Un pintor francés, cuyo nombre desconocemos, comentó que «el arte no es lo que ves, sino lo que haces que los demás vean». Pues bien, Banksy ha demostrado, queriendo o sin querer, que estamos dispuestos a pararnos unos segundos o minutos a apreciar su arte si está en un museo, pero no si el lugar donde se muestra es un puesto callejero anónimo. Esto hablando en términos generales, ya que hay muchas personas que aprecian la obra de este artista, que se caracteriza por lanzar una crítica social y moral sirviéndose de la ironía y la sátira.

Figura 18: ¿Banksy? Banksy con algunas de sus obras en el puesto callejero anónimo en Central Park (Nueva York). Imagen tomada del vídeo publicado en YouTube.

Hemos puesto de relieve estos experimentos para hablar ahora de la posibilidad que abre la teoría prospectiva sobre el efecto marco y su influencia sistemática en la toma de decisiones; de cómo la preferencia por una u otra opción está influenciada por su descripción.

Se entiende por efecto marco el impacto que nos provoca la forma en la que se describen las alternativas equivalentes entre las cuales podemos escoger, que conduce a la preferencia por una u otra en función de la manera en que se presentan, de cómo se expongan dichas opciones.

En 1981 Kahneman y Tversky publicaron un trabajo titulado «The framing of decisions and the psychology of choice». Siguiendo los ejemplos expuestos anteriormente, la manera en la que se presente una misma información (en el teatro o en el metro, pero el mismo músico, o en el museo o en la calle, pero el mismo artista) puede modificar nuestras preferencias y, consecuentemente, nuestras decisiones (escuchar o comprar versus no prestar atención). Este efecto, que sesga nuestras decisiones, ha sido ampliamente estudiado, sobre todo en los campos de la psicología y la economía.

Esta «sutileza lingüística» es capaz de influir en nuestras decisiones, sin que nos demos cuenta, modificando nuestras preferencias y el modo en que evaluamos las cosas. Kahneman y Tversky (1981) usan el nombre «marco de decisión» para referirse a la «idea que tienen las personas sobre los actos, resultados y contingencias asociados a una decisión en particular». Añaden que el «marco que adopta una persona está controlado en parte por la formulación del problema y en parte por las normas, los hábitos y las características personales de dicha persona». Es decir, se trata de la suma de cómo se describe el problema de decisión y de la interpretación «mental» que el decisor realiza.

El efecto marco se caracteriza principalmente por la equivalencia entre las opciones que se dan para elegir, así como por las valencias opuestas (positivas versus negativas) con que se presentan dichas opciones. Tversky y Kahneman lo ilustraron con el ejemplo de la enfermedad asiática que reprodujimos en el capítulo 2 y que volvemos a repetir ahora.

Imagínate que Estados Unidos se está preparando para el brote de una enfermedad asiática inusual que se espera que mate a 600 personas. Se han propuesto dos programas alternativos para combatir dicha enfermedad. ¿Cuál de los dos programas preferirías?:

- Si el elegido es el programa A, se salvarán 200 personas.

- Si el elegido es el programa B, hay ⅓ de probabilidades de que se salven 600 personas, y ⅔ de probabilidades de que no se salve nadie.

Nos encontramos en la misma situación, pero ahora nos dan estas otras dos opciones. ¿Con cuál te quedarías?

- Si el elegido es el programa C, morirán 400 personas.

- Si el elegido es el programa D, hay ⅓ de probabilidades de que nadie muera y ⅔ de probabilidades de que mueran 600 personas.

Escoger primero el programa A para después seleccionar el programa D pone de manifiesto la fragilidad de las teorías económicas clásicas sobre la racionalidad del hombre a la hora de tomar decisiones. Estas teorías no permiten que los aspectos «superficiales» de los problemas, como la manera de presentar las opciones, influyan en la elección. Vemos que la teoría de la utilidad esperada, que parte de la idea de que existe un decisor racional cuyas preferencias son congruentes y estables ante opciones idénticas independientemente de la forma en la que sean presentadas, no se cumple.

¿Cuál es el problema de estas teorías? Que no contemplan los puntos de referencia, el punto de partida de la persona. Dependiendo de dónde se sitúe dicho punto, la persona verá las variaciones positivas respecto a él como ganancias (en el programa A, las 200 vidas salvadas), mientras que las negativas las considerará pérdidas (en el programa C, las 400 vidas perdidas). En el primer caso, salvar a 200 personas de manera segura es más atractivo que tener un tercio de probabilidades de salvar a 600 (marco ganancias); mientras que en el segundo supuesto, perder con certeza a 400 personas es más doloroso que la perspecticva de perder a 600 con una probabilidad de dos tercios (marco pérdidas).

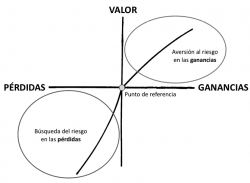

En la teoría prospectiva, Kahneman y Tversky propusieron el siguiente gráfico, en el que hemos indicado dónde se encuentra el punto de referencia y nuestras preferencias por el riesgo (véase la figura 19).

Figura 19: Función de valor de las pérdidas y las ganancias según Kahneman y Tversky (1979). Parten de la asunción de que tendemos a la aversión al riesgo en el marco ganancias (primer cuadrante), sin embargo buscamos el riesgo en el marco pérdidas (tercer cuadrante).

El valor de las ganancias o las pérdidas se mide respecto al punto de referencia, y la función es más pronunciada sobre las pérdidas que sobre las ganancias. Esta situación se traduce en que perder, por ejemplo, 100 euros tiene un valor negativo mayor para nosotros que el valor que se genera cuando ganamos esos mismos 100 euros respecto al punto de referencia 0. En el ejemplo de la enfermedad asiática, el modo de enmarcar las opciones afecta a la preferencia por el riesgo del decisor (aversión al riesgo en el programa A versus búsqueda de riesgo en el programa D).

No obstante, queremos resaltar un detalle que otros autores han cuestionado previamente. Y es que, en el planteamiento de la pregunta sobre la enfermedad asiática, la opción segura es más ambigua que la opción arriesgada, debido a que la información no está completa. Es decir, para que los dos pares de opciones fuesen equivalentes (programas A y B; programas C y D), la descripción del problema debería haber sido:

- Si el elegido es el programa A, se salvarán 200 personas y 400 personas no se salvarán.

- Si el elegido es el programa B, hay ⅓ de probabilidades de que se salven 600 personas y ⅔ de probabilidades de que no se salve nadie.

- Si el elegido es el programa C, morirán 400 personas y 200 personas no morirán.

- Si el elegido es el programa D, hay ⅓ de probabilidades de que nadie muera y ⅔ de probabilidades de que mueran 600 personas.

Debido a que el programa A no incluye a las 400 personas muertas y el programa C deja fuera a las 200 personas salvadas, algunos investigadores han barajado la posibilidad de que se haga una interpretación distinta de las opciones: son «al menos» 200 las personas que se salvarán en el programa A (marco ganancias) y «al menos» 400 las que morirán en el programa C (marco pérdidas).

Para poder ver el efecto de la ambigüedad en la información que se presenta, Anton Kühberger (1995) y David Mandel (2001) llevaron a cabo una serie de experimentos a partir del mismo problema. Kühberger incluyó la información que faltaba en las opciones seguras (programas A y C), mientras que Mandel eliminó la información adicional que se ofrece en las opciones arriesgadas (programas B y D). Ambos demostraron que el efecto marco desaparecía cuando esta ambigüedad se controlaba adecuadamente.

Pero el marco también puede incidir en los atributos de un objeto o evento, así como en los objetivos que se pretendan, mostrando las consecuencias positivas de realizar un determinado acto o las negativas de no llevarlo a cabo. Por ejemplo, en 1988 Irwin Levin y Gary Gaeth observaron que los consumidores valoraban mejor una carne picada etiquetada como libre de grasa que aquella de la que se indicaba el porcentaje de grasa (75% de magra versus 25 % de grasa), a pesar de que este efecto disminuía cuando los clientes probaban la carne. No obstante, las decisiones sujetas al efecto marco ejercen un alto impacto económico. Levin y su equipo (2002) comprobaron que las personas estaban dispuestas a pagar más por la carne con un 75% de magra, según la información de la etiqueta. Estos resultados se han obtenido asimismo con otros productos como el chocolate.

Fuera del «laboratorio» también podemos obtener conclusiones similares. En 1987, Beth Meyerowitz y Shelly Chaiken demostraron que aquellas mujeres que recibieron un folleto informativo sobre el autoexamen de mama con argumentos negativos (marco pérdidas) manifestaron actitudes, intenciones y comportamientos encaminados a realizar dicha revisión. No así las mujeres que recibieron el folleto con argumentos en términos de ganancias, ni las que lo recibieron sin explicaciones, ni tampoco aquellas que directamente no recibieron información alguna sobre la importancia del autoexamen y las técnicas para llevarlo a cabo. O, siguiendo con los ejemplos médicos, Barbara Mcneil, Stephen Pauker, Harold Sox y Amos Tversky (1982) observaron que cuando la opción de ser operado se expresaba en términos de tasa de supervivencia en lugar de tasa de mortalidad, un número significativamente mayor de médicos escogían la opción de operar en el marco favorable (supervivencia).

El efecto marco visto desde la neurociencia

En el campo de la neurociencia hay muy pocas investigaciones que hayan estudiado el efecto marco, por lo que aún no se conoce su base neurológica. Sin embargo, sí existen algunos estudios que han empezado a arrojar un poco de luz sobre esta cuestión, resaltando la activación de algunas regiones cerebrales que «predicen» la implementación de determinadas estrategias de decisión en detrimento de otras.

Se cree que determinadas áreas cerebrales como la amígdala, la ínsula o el giro frontal inferior participan en las decisiones condicionadas por el efecto marco, mientras que otras como la corteza orbitofrontal y la corteza cingulada anterior se encargan de inhibir o reducir dicho efecto (véase la figura 20).

Figura 20: Principales áreas cerebrales implicadas en el efecto marco.

En 2006, Benedetto De Martino, Dharshan Kumaran, Ben Seymour y Raymond Dolan llevaron a cabo un experimento para poner de relieve que las decisiones sí son susceptibles a la forma en la que se presentan las distintas opciones. Mediante resonancia magnética funcional y una tarea de toma de decisiones financieras, estudiaron las bases neurobiológicas del efecto marco en un grupo de estudiantes.

El ejercicio financiero consistía en decidir, partiendo de una cantidad inicial de dinero, entre una opción «segura» presentada o bien en términos de ganancia (keep) o bien en términos de pérdida (lose), y una opción «arriesgada», idéntica en ambos marcos y representada en forma de gráfico circular con las probabilidades de éxito y de fracaso (véase la figura 21).

Figura 21: Esquema de la tarea de toma de decisiones financieras con la influencia del efecto marco. Comienza con un punto de fijación (símbolo +) y después se muestra la cantidad de dinero inicial que reciben los participantes en euros durante 2 segundos. Finalmente, en los próximos 4 segundos, los participantes tienen que decidir entre la opción segura o la arriesgada. En el caso A (marco ganancias), en la opción segura se quedarían con 20 euros de los 50 iniciales; mientras que en el caso B (marco pérdidas), esta opción implicaría perder 30 euros, por lo que se quedarían con 20 de los 50 iniciales. La opción arriesgada, representada en un gráfico circular, muestra la probabilidad de ganar (en gris oscuro) y la de perder (en gris claro) todo el dinero. Imagen tomada del artículo de De Martino et al. (2006).

Los resultados que obtuvieron los investigadores, independientemente de las probabilidades y cantidades iniciales, muestran que los estudiantes tenían aversión al riesgo en el marco ganancias, pues preferían la opción segura, mientras que en el marco pérdidas era al contrario: buscaban el riesgo decidiendo apostar (opción arriesgada), como ya apuntaba la teoría prospectiva.

Asimismo, los investigadores sugirieron que la actividad en la amígdala, significativamente mayor cuando los estudiantes elegían la opción segura en el marco de las ganancias y la opción arriesgada en el marco de las pérdidas, juega un papel clave en la toma de decisiones. La amígdala está involucrada en el procesamiento emocional y en el aprendizaje relacionado con la recompensa, aunque también cumple una función en la predicción del valor, así como en la detección de información emocionalmente relevante. Señalaron el sistema emocional como mediador en los sesgos de decisión, pues se cree que el efecto marco es impulsado por una heurística «afectiva».

Por el contrario, observaron que cuando los estudiantes tomaban decisiones en contra de esta tendencia del comportamiento, es decir, cuando decidían apostar en el marco de las ganancias y escogían la opción segura en el marco de las pérdidas, se detectaba una mayor actividad en la corteza cingulada anterior, involucrada en conflictos de tipo cognitivo, así como en el monitoreo de errores, y en menor medida en la corteza prefrontal dorsolateral. En aquellos voluntarios que actuaron de forma más racional, menos influenciados por el efecto marco, la activación de la corteza orbitofrontal fue mayor. Según Raymond Dolan (2007), la corteza orbitofrontal desempeña un papel clave en la representación de los estímulos emocionales necesarios para evaluar adecuadamente el valor predictivo de los resultados.

Como hemos comentado, la amígdala y la corteza orbitofrontal serían los dos platillos de una balanza. Si ponemos el peso en el platillo de la amígdala, obtendremos conductas más emocionales, mientras que si lo colocamos en el de la corteza orbitofrontal, nos encontraremos con comportamientos emocionales secundarios más adaptados socialmente.

Estos resultados destacan, otra vez, la importancia de la emoción a la hora de decidir. De Martino y su equipo sugieren que debido a esa heurística «afectiva», incorporamos información emocional, proporcionada por la amígdala, al proceso de tomar la decisión. De ahí que se esté prestando cada vez más atención a la regulación emocional.

Sin embargo, esta interpretación ha sido cuestionada por otro estudio. En 2010, Deborah Talmi, René Hurlemann, Alexandra Patin y Raymond Dolan comprobaron, a través de resonancia magnética funcional, que dos pacientes con la enfermedad de Urbach-Wiethe, cuyo resultado es una degeneración congénita de la amígdala, no se veían influidos por el efecto marco. Esto plantea la duda de si realmente la activación en la amígdala está modulada por el efecto marco. Lo que sí apunta es que la amígdala juega un papel en la toma de decisiones con riesgo, tras haber observado que estos dos pacientes eran más propensos a apostar en ambos marcos que los miembros del grupo de control.

A pesar de ello, ese mismo año se llevaron a cabo otras dos investigaciones en las que sí se detectaron correlaciones neuronales respecto al efecto marco. Marc Guitart-Masip, Deborah Talmi y Raymond Dolan mostraron que la presentación de estímulos que predicen ganancias y pérdidas puede sesgar la toma de decisiones económicas en situaciones de incertidumbre. Este efecto marco se asoció con la activación de la amígdala, el caudado y la ínsula. Por otro lado, Hongming Zheng, Xiao-Tian Wang y Liqi Zhu, sirviéndose de una decisión sobre vidas salvadas o perdidas (vida versus muerte), encontraron que la activación en el giro frontal inferior estaba correlacionada con el efecto marco. Sin embargo, estos últimos investigadores también descubrieron que la disminución de dicho efecto estaba asociado a una mayor activación en la ínsula y el lóbulo parietal, lo cual sugiere que la emoción desempeña un papel importante cuando se cambian las preferencias en las elecciones y se toman decisiones más arriesgadas. Asimismo, otras investigaciones señalan que el giro frontal inferior participa de algún modo en el efecto marco, y que se activa más en el marco de las pérdidas que en el de las ganancias.

Podríamos decir, como apuntan otros estudios, que el giro frontal inferior interviene de un modo importante en la toma de decisiones ante situaciones en las que no tenemos los suficientes recursos semánticos, experienciales o de memoria de las circunstancias en las que tenemos que dar una respuesta, ni tampoco de percepción espacial, ambiental o de determinadas características de los objetos, lo cual podría condicionar nuestra decisión. No obstante, el giro frontal inferior también es clave en los procesos de inhibición y selección de la respuesta durante el efecto marco. El motivo radica en que es capaz de inhibir una respuesta aprendida, dada por estructuras subcorticales, y permitir otra que viene determinada por un proceso perceptivo del ambiente (efecto marco), organizada a nivel parietal por medio de procesos atencionales.

Esto conlleva un proceso muy interesante en la dinámica de los circuitos corticales versus los subcorticales, en el que el giro frontal inferior puede ejercer inhibición y control cognitivo sobre las estructuras subcorticales del cerebro. En economía se podría traducir en que el giro frontal inferior desempeña un papel cognitivo e integrador tanto en la evaluación del riesgo y la preferencia que sentimos por él (cuanto mayor sea la aversión al riesgo más actividad presentará el giro frontal inferior derecho), como en la selección de opciones basadas en los significados semánticos y afectivos que proporciona el efecto marco.

En 2011, Oshin Vartanian, David Mandel y Matthew Duncan estudiaron de qué manera influyen en la decisión los cambios en la descripción del contenido. Lo hicieron comprobando si una elección que implica salvar vidas humanas produce un patrón de activación neuronal diferente que el generado por la decisión de ahorrar dinero. Lo que encontraron fue que los participantes en el estudio mostraban más aversión al riesgo cuando se trataba de salvar vidas y la retroalimentación de las decisiones era negativa. Sugieren que el conflicto moral era mayor en el primer caso debido a la posibilidad de perder vidas, lo que hace que la aversión al riesgo sea más grande. La decisión de salvar vidas activaba el estriado dorsal, encargado de procesar las recompensas, así como de dirigir las acciones hacia objetivos que aumenten dichas recompensas; en cambio, la decisión de ahorrar dinero activaba la ínsula posterior, responsable del cálculo de probabilidades y predicción del riesgo. También se cree que la ínsula interviene cuando se trata de lidiar con las pérdidas potenciales. Otros investigadores contemplan la posibilidad de que estas diferencias surjan como consecuencia de que imaginemos estar en una situación en la que tenemos que salvar vidas o dinero y las consecuencias de dichas elecciones. A pesar de que la decisión es la misma, es decir, la opción «segura», la diferente activación neural nos plantea que el contexto (vidas versus dinero) es importante a la hora de determinar patrones de actividad y procesar los resultados. Además, es probable que afecten a la toma de decisiones en condiciones de incertidumbre al proporcionar sistemas complementarios para hacer frente a posibles pérdidas.

A la vista de lo expuesto, se está empezando a considerar si la regulación emocional reduciría la susceptibilidad al efecto marco, ya que las emociones tienen un papel determinante en la toma de decisiones. Esto lo comprobaron Andrei Miu y Liviu Crisan en 2011, siguiendo el protocolo neuroeconómico que mencionamos anteriormente establecido por De Martino y su equipo en 2006. Miu y Crisan instruyeron a los voluntarios que participaban en su estudio para que usasen o bien la reevaluación cognitiva (reformular el significado de una situación con el fin de reducir su impacto emocional) o bien la supresión (inhibir comportamientos provocados por las emociones que se tienen) con el objetivo de modular sus propias emociones durante el experimento. Al igual que mencionamos en el capítulo 3, la reevaluación cognitiva es la que logró verdaderos resultados, y en este caso fue la única que consiguió regular de forma efectiva las emociones asociadas al efecto marco.

Renata Heilman y Mircea Miclea (2016) se centraron en las diferencias individuales en la búsqueda de riesgo en el efecto marco y su regulación emocional sobre aspectos relacionados con la salud, las finanzas y la naturaleza. Los participantes mostraron, en estos tres temas, una preferencia significativa por el riesgo en el marco de las pérdidas, pero no en el de las ganancias. Y respecto a la regulación emocional, encontraron un alto impacto en la preferencia de riesgo, y que estas estrategias eran más relevantes en los campos de la salud y las finanzas. De modo que la regulación emocional afecta de distinta manera en función del tema que se trate. Los autores apuntan a la reacción emocional desencadenada por los problemas de decisión como causa de las diferencias encontradas.

Esta justificación sigue la línea de lo que han sugerido otros autores que consideran que el efecto marco podría estar determinado por el sistema emocional, demostrando que diferentes marcos podrían evocar distintas respuestas emocionales cuya interpretación por parte del sujeto conllevaría diferencias en la toma de decisiones. Asumiendo que esto fuese verdad, los circuitos cerebrales subyacentes en estos procesos cognitivo-emocionales estarían organizados por el giro frontal inferior, gracias a su capacidad de control sobre el sistema límbico subcortical (prevalecerían los recursos cognitivos frente a los emocionales a la hora de tomar la decisión). Todo esto sin olvidarnos de que necesitamos más tiempo para tomar una decisión en el marco de las pérdidas que en el de las ganancias, posiblemente, como señalan algunos autores, debido a que el esfuerzo cognitivo es mayor o a que el coste afectivo es más alto.

Este simple proceso cognitivo diferencial genera más activación no solo en las áreas frontales sino también en las áreas parietales necesarias para mantener un determinado nivel de atención en la tarea que conlleva más riesgo, como consecuencia de que el esfuerzo cognitivo es mayor. Esto concuerda con otros estudios que han observado más activación cerebral en la circunvolución frontal inferior y superior izquierda en el marco de las pérdidas, en el que los procesos cognitivos están presentes con una mayor intensidad.

Desde este punto de vista neurofuncional, y a la luz de los últimos estudios sobre la toma de decisiones asociada con el efecto marco, se intuye un patrón de activación diferencial, en el que el marco de las pérdidas implicaría una mayor activación del lóbulo frontal mientras que el marco de las ganancias implicaría una mayor activación del lóbulo temporal.

Aunque todavía no se conocen con certeza cuáles son los mecanismos neuronales que se accionan cuando el efecto marco está presente en la toma de la decisión, pues «no todos los marcos se crean de igual manera», sí hay indicios que apuntan a un posible cambio de elección en función de cómo se presente la información. Creemos que la clave reside en la percepción de la información. Lo que extraemos de lo que vemos son los «ingredientes» con los que cocinamos nuestra «receta», los datos que nos sirven de base para tomar una decisión.

A algunas personas, para explicar estos cambios, les gusta utilizar el ejemplo de las gafas: en función de qué gafas nos pongamos, veremos una cosa u otra. Nosotros preferimos imaginar que estamos ante un mismo paisaje en distintas estaciones del año. En teoría, las vistas son las mismas, no obstante, nuestra percepción nos dice que estamos ante escenarios distintos. Estos panoramas pueden hacer que nuestras sensaciones cambien y con ellas, nuestras decisiones.

Vea nuestro curso de Neuroeconomia

¿Qué es el efecto marco?

El efecto marco ocurre cuando las decisiones de las personas varían según cómo se les presenta una opción o problema, aunque las opciones objetivamente sean equivalentes. Este fenómeno fue explorado en profundidad por los psicólogos Daniel Kahneman y Amos Tversky, quienes desarrollaron la teoría de la perspectiva. Según esta teoría, las personas valoran las pérdidas y las ganancias de manera diferente, lo que las hace más susceptibles a la forma en que se encuadra una decisión.

Por ejemplo, si a un grupo de personas se les ofrece la siguiente opción para enfrentar una crisis de salud pública:

- «Salvarán a 200 de 600 personas» (enfoque positivo).

- «400 de 600 personas morirán» (enfoque negativo).

Aunque ambas opciones son objetivamente idénticas, se ha demostrado que la mayoría de las personas prefieren la primera opción, ya que está enmarcada de manera más positiva. Este tipo de sesgo refleja cómo nuestra percepción emocional afecta el juicio, en lugar de una evaluación puramente lógica.

El impacto del efecto marco en la toma de decisiones económicas

En el campo de la neuroeconomía, el efecto marco tiene implicaciones directas sobre cómo los consumidores, inversionistas y empresarios toman decisiones. Las decisiones financieras, como la inversión en acciones, la compra de bienes o la planificación del ahorro, pueden verse profundamente influidas por la forma en que se presentan las opciones.

- Inversión y riesgo:

- Si a un inversionista se le presenta una opción en términos de ganancias potenciales («hay un 80% de posibilidades de que esta inversión sea exitosa»), es más probable que acepte el riesgo que si se le presenta en términos de pérdidas potenciales («hay un 20% de posibilidades de que pierdas todo tu dinero»).

- Crédito y consumo:

- Las opciones de financiamiento o crédito también son un terreno fértil para el efecto marco. La oferta de un crédito puede parecer más atractiva si se presenta en términos de pagos mensuales bajos, aunque el coste total sea más alto, que si se presenta en términos del interés total a pagar.

Fundamentos neurocientíficos del efecto marco

La neuroeconomía ha investigado los fundamentos biológicos del efecto marco, encontrando que el cerebro procesa la misma información de manera diferente según el contexto emocional. Los estudios de imágenes por resonancia magnética funcional (fMRI) han revelado que diferentes áreas del cerebro se activan según cómo se presente la información:

- Amígdala:

- La amígdala, una estructura clave para procesar las emociones, responde más intensamente a marcos negativos, lo que explica por qué las personas tienden a reaccionar con mayor aversión al riesgo cuando se enfrentan a pérdidas potenciales.

- Corteza prefrontal ventromedial:

- Esta área del cerebro está implicada en la evaluación del valor y el riesgo, y también responde de manera diferente dependiendo de si las opciones están enmarcadas en términos de pérdidas o ganancias. La corteza prefrontal ventromedial desempeña un papel importante en la integración de la información emocional y cognitiva, afectando las decisiones económicas.

- Striatum:

- Esta región del cerebro, involucrada en la anticipación de recompensas, también muestra activación diferencial bajo distintos marcos, lo que refuerza la idea de que nuestras decisiones no se basan solo en los hechos, sino también en la forma en que anticipamos las emociones asociadas con esos hechos.

Aplicaciones del efecto marco

El efecto marco no solo es relevante para la investigación académica, sino que también tiene aplicaciones prácticas en campos como el marketing, la política y la educación financiera:

- Marketing y ventas:

- Las empresas utilizan el efecto marco para aumentar la atracción de productos o servicios. Por ejemplo, el uso de frases como «50% de descuento» es más atractivo que «pague la mitad del precio», aunque ambas ofertas son equivalentes.

- Política pública:

- Los gobiernos y las organizaciones no gubernamentales (ONG) pueden aprovechar el efecto marco para diseñar campañas más efectivas. En lugar de advertir a los ciudadanos sobre las consecuencias negativas del no cumplimiento (enfoque negativo), pueden destacar los beneficios de la participación activa (enfoque positivo), lo que puede aumentar la adopción de políticas de salud, educación y medio ambiente.

- Educación financiera:

- Los programas de educación financiera deben tener en cuenta el efecto marco para ayudar a las personas a tomar decisiones más informadas. Enseñar a los consumidores cómo los marcos pueden influir en su percepción del riesgo puede ayudarlos a evaluar de manera más crítica las opciones de inversión o crédito.